Modello 730/2025: la tassazione agevolata delle mance

Le Entrate hanno pubblicato il Modello 730/2025 con le relative istruzioni per provvedere entro il 30 settembre all'invio della dichiarazione dei redditi dei lavoratori dipendenti e dei pensionati anno di imposta 2024.

Diverse le novità di quest'anno, per una sintesi leggi anche: 730/2025: tutto pronto per la dichiarazione dei redditi

Nel Modello 730 vanno indicata anche le mance dei dipendenti del settore turistico, vediamo le istruzioni.

Modello 730/2025: le mance dei dipendenti

La Sezione VII Tassazione mance settore turistico-alberghiero e di ricezione del Modello 730/2025 va compilata dai lavoratori dipendenti delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande (per la definizione di esercizi si veda l’art. 5 della legge 25 agosto 1991, n. 287) del settore privato che hanno percepito somme a loro destinate

a titolo di liberalità, anche attraverso mezzi di pagamenti elettronici e a loro riversate.

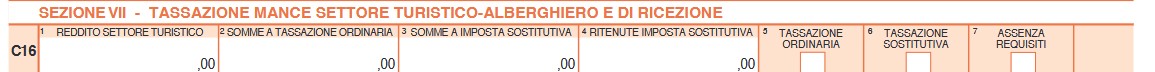

Modello 730/2025: rigo C16 per tassazione agevolata mance

Il rigo C16 può essere utilizzato dai lavoratori dipendenti delle strutture ricettive e delle imprese di somministrazione di cibi e bevande (art.5, legge 25 agosto 1991, n.287) del settore privato che nel 2024 hanno percepito somme dai clienti a titolo di liberalità (mance), anche attraverso mezzi di pagamento elettronici e che nell’anno d’imposta 2023 hanno percepito redditi da lavoro dipendente non superiore a 50.000 euro.

Ai fini del calcolo del limite reddituale previsto devono essere inclusi tutti i redditi di lavoro dipendente conseguiti dal lavoratore, compresi quelli derivanti da attività lavorativa diversa da quella svolta nel settore turistico- alberghiero e della ristorazione.

Salvo rinuncia scritta del lavoratore, il sostituto d’imposta assoggetta le mance a una tassazione sostitutiva dell’Irpef e delle addizionali regionali e comunali con l’aliquota del 5 per cento.

Questa tassazione agevolata può essere applicata su un ammontare delle mance non superiore al 25 per cento della somma di tutti i redditi di lavoro dipendente percepiti nell’anno per le prestazioni di lavoro rese nel settore turistico alberghiero e della ristorazione, ivi comprese le mance, anche se derivanti da rapporti di lavoro intercorsi con datori di lavoro diversi.

La parte eccedente il menzionato limite deve essere assoggettata a tassazione ordinaria.

Modello 730/2025: imposta sostitutiva sulle mance

In generale l’imposta sostitutiva è applicata direttamente dal sostituto d’imposta (in tal caso risulta compilato il punto 652 “Mance assoggettate ad imposta sostitutiva” della Certificazione Unica 2025 e il punto 653 “Imposta sostitutiva” o il punto 654 “Imposta sostitutiva sospesa”), tranne nei casi di espressa rinuncia in forma scritta da parte del lavoratore.

Il contribuente può decidere, però, di modificare la tassazione operata dal sostituto se ritiene quest’ultima meno vantaggiosa e si trova, ad esempio, in una delle seguenti condizioni:

- a) avere interesse ad assoggettare a tassazione ordinaria le mance percepite che invece il datore di lavoro ha assoggettato a imposta sostitutiva (punto 652 della Certificazione Unica 2025 compilato). In tal caso il soggetto che presta l’assistenza fiscale farà concorrere alla formazione del reddito complessivo i suddetti compensi considerando le imposte sostitutive trattenute quali ritenute Irpef a titolo d’acconto;

- b) avere interesse ad assoggettare a tassazione sostitutiva le mance percepite che il datore di lavoro ha assoggettato a tassazione ordinaria (punto 654 della Certificazione Unica 2025 compilato). Condizione necessaria per esercitare tale opzione è quella di aver percepito nell’anno 2023 un reddito di lavoro dipendente non superiore a 50.000 euro. In tal caso il soggetto che presta l’assistenza fiscale non comprenderà nel reddito complessivo i suddetti ammontari (entro il limite massimo dato dalla somma di tutti gli importi indicati nella colonna 2 del presente rigo di tutti i moduli compilati) e calcolerà sugli stessi l’imposta sostitutiva del 5 per cento.

L’indicazione nel rigo C16 delle mance percepite e assoggettate ad imposta sostitutiva è obbligatoria in quanto tale informazione consente la corretta determinazione del trattamento integrativo di cui al rigo C14.

Se si intende confermare la tassazione operata dal datore di lavoro nel rigo C16:

- colonna 5: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 655 e, pertanto, si conferma la tassazione ordinaria delle mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande;

- colonna 6: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 652 e, pertanto, si conferma la tassazione con imposta sostitutiva delle mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande.

Se si intende modificare la tassazione operata dal datore di lavoro nel rigo C16:

- colonna 5: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 652 e, pertanto, si sceglie la tassazione ordinaria delle mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande che il datore di lavoro ha assoggettato ad imposta sostitutiva;

- colonna 6: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 655 e, pertanto, si sceglie di assoggettare ad imposta sostitutiva le mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande che il datore di lavoro ha assoggettato a tassazione ordinaria.

- colonna 7 (Assenza requisiti): se si intende modificare la tassazione agevolata operata dal datore di lavoro perché non si è in possesso dei requisiti previsti dalla norma (ad esempio, nel caso di tassazione agevolata delle mance, ad esempio, perché nell’anno precedente sono state percepite somme superiori ad importo 50.000 euro) barrare la presente casella